Банкротство физических лиц было введено в 2015 году. Процедура позволяет гражданам официально оформлять финансовую несостоятельность перед кредиторами. Для выполнения соответствующего порядка действий требуется соблюдение определенных условий.

Суть банкротства физических лиц

Банкротство физического лица — это признание неспособности гражданина расплатиться со своими долгами. Наличие задолженности или риска ее появления — ключевой аспект. Банкротом не может стать гражданин только лишь при отсутствии у него средств на существование.

Неспособность физических лиц расплатиться со своими долгами регулируется главой 10 Федерального закона 127-ФЗ “О несостоятельности (банкротстве)”. Документ обращает внимание на основания и порядок признания гражданина банкротом. Также выявляются отдельные особенности процедуры.

Основания для признания банкротства

Закон о банкротстве физических лиц определяет два ключевых основания для инициирования процедуры:

- объем всего долга должен превышать 500 тыс. рублей;

- просрочка должна составлять 3 месяца с последнего платежа.

Количество кредиторов не принимается во внимание. Предписанные полмиллиона учитываются по совокупным долгам. В процессе признания физического лица банкротом все кредиторы объединяются для полного расчета.

При выявлении срока просрочки следует учитывать нюанс. Если гражданин сталкивается с ситуацией, когда расплатиться с долгами не представляется возможным — ждать 3 месяца не нужно.

В этом случае закон обязывает гражданина подать заявление о своем банкротстве в течение 30 дней. Отсчет данного периода начинается со дня, когда стало понятно, что всех имеющихся средств не хватит для погашения долгов.

Штраф за просрочку тридцатидневного срока составляет 1-3 тыс. рублей.

Плюсы и минусы банкротства для физического лица

Признание физического лица банкротом имеет следующие преимущества:

- возврат долгов кредиторам с возможностью существенно снизить налоги, сборы и штрафы;

- с инициированием процедуры банкротства прекращается начисление неустоек и процентов;

- также на время процедуры приостанавливается действие исполнительных процессов по взысканию имущества;

- в результате признания несостоятельности, гражданин существенно облегчает свое финансовое положение, большинство долгов списывается.

Недостатками неплатежеспособности выделяют следующие аспекты:

- процедура требует существенных расходов;

- на время оформления гражданин теряет право заключать сделки с недвижимостью, распоряжаться банковскими счетами, а также выезжать за границу;

- после признания физическое лицо не может в течение трех лет занимать руководящие посты в компаниях или как-то участвовать в управлении;

- в течение 5 лет после признания банкротом гражданин должен информировать банки о своем статусе при оформлении кредитов и займов;

- некоторые долги не могут быть списаны даже после оформления всей процедуры, выплачивать их придется до полного погашения.

Необходимость оформления банкротства каждый гражданин определяет сам. Однако следует учитывать, что инициировать процедуру может не только должник, но и любой из кредиторов, а также налоговая служба, Фонд социального страхования (ФСС) или Пенсионный фонд.

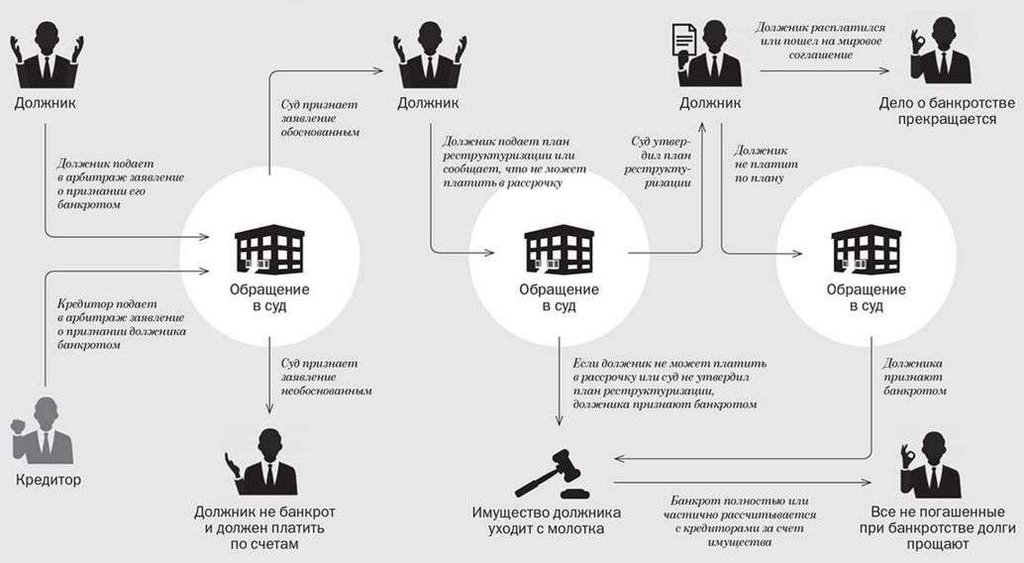

Процедура признания гражданина банкротом

ФЗ о несостоятельности физических лиц определяет не только условия, но и порядок признания должника банкротом. Пошаговая процедура предусматривает следующие действия:

- сбор документов;

- составление заявления;

- подача заявления и собранных документов;

- реализация судебного решения;

- вынесение постановления о банкротстве.

Каждый этап имеет собственный порядок действий, условия и нюансы. Для получения лучшего результата рекомендуется обращаться за помощью квалифицированного юриста.

Сбор необходимых документов

Для подачи заявления на признание банкротства собирают следующие документы:

- выписка из банка об объеме долга;

- подтверждение неспособности погасить задолженность — справка о доходах, выписка со счета;

- выписка из ЕГРИП, подтверждающая наличие или отсутствие статуса индивидуального предпринимателя;

- перечень всех кредиторов с указанием полного имени или наименования физического или юридического лица, адреса и объема долга;

- список имущества — в перечень включается и собственность, находящаяся в залоге;

- копии правоустанавливающих документов на имущество и объекты интеллектуальной собственности;

- копии договоров за последние три года по сделкам с недвижимостью, транспортными средствами, долевой собственностью, ценными бумагами и иными объектами стоимостью больше 300 тыс. рублей;

- если физическое лицо состоит в акционерном обществе, представляется выписка из реестра акционеров;

- сведения о всех доходах и уплаченных налогах за последние 3 года;

- выписка о банковских операциях за 3 года и остатке на депозитном счете;

- копия СНИЛС, информация о состоянии страхового счета физического лица;

- решение службы занятости о признании заявителя безработным (при наличии);

- копии ИНН, свидетельства о расторжении или заключении брака, брачного договора, свидетельства о рождении детей, постановления суда о разделе имущества при наличии.

По возможности, представляют и иные документы, подтверждающие долги заявителя и его финансовое положение. Все документы должны охватывать трехлетний период, предшествующий дате подачи документов. Выписка из ЕГРИП о статусе ИП берется за 5 дней до обращения в суд.

Составление заявления о банкротстве

Заявление о признании физического лица банкротом составляется по общим правилам оформления юридических документов.

При написании обращают внимание на следующие аспекты:

- перечень кредиторов — составляется полный список всех граждан и компаний, перед которыми у заявителя имеются долги и финансовые обязательства;

- рассчитывается общая сумма долга;

- учитываются судебные расходы на оформление банкротства;

- составляется полный перечень имущества, включая средства на банковских счетах;

- выбирается саморегулируемая организация для привлечения финансового управляющего.

При составлении заявления указывается полное имя и паспортные данные заявителя, а также наименование арбитражного суда, в который подаются документы. Также прописывается контактная информация и адрес должника.

Общая сумма долга указывается полностью. Если должник не согласен с отдельными начислениям, он указывает лишь неоспоримую часть задолженности. Обязательные выплаты и возмещение вреда жизни и здоровью прописывается отдельно.

В основном тексте заявления прописываются причины и обстоятельства, приведшие к финансовой несостоятельности заявителя. По необходимости прописываются исполнительные производства и иные документы, на основании которых со счетов списываются деньги.

После перечня имущества, счетов и иных аспектов приводится список прилагаемых документов. В конце заявления ставится дата подачи и подпись должника.

Подача документов в суд

Для признания банкротства физического лица документы подают в арбитражный суд по месту жительства заявителя. Обратиться можно тремя способами:

- лично посетить судебное учреждение;

- направить документы почтой;

- подать онлайн заявку.

Последний вариант не предполагает полной подачи документов через интернет. Заявитель сможет лишь выбрать учреждение и время приема для подачи документов. Для этого посещают сайт соответствующего суда.

Личное обращение должника в суд считается наиболее рекомендованным вариантом признания банкротства. В этом случае сотрудник сможет на месте проверить необходимые документы и указать на недостатки обращения.

Реализация решения суда

После подачи документов суд рассматривает заявку и основания для признания банкротства. Проводится собрание кредиторов, на котором выбирается способ реализации решения суда:

- реструктуризация долга;

- реализация имущества должника;

- мировое соглашение.

Реструктуризация долга имеет сходства с рефинансированием кредита. Рассматривается вариант с продлением периода возврата и уменьшением ежемесячного платежа. Право на реструктуризацию есть у граждан, не имеющих судимости за экономические преступления. Такой способ не предусматривает финансовых санкций и неустоек. Также отменяются требования к залоговому обеспечению.

Реализация имущества — продажа собственности должника для погашения задолженности. Осуществляется финансовым управляющем на конкурсной основе. Не подлежит реализации единственное жилье гражданина, личные вещи и предметы личной необходимости.

Мировое соглашение — договоренность между кредиторами и должником по урегулированию финансовых обязательств. Суд в данном вопросе исполняет роль третьей стороны, гарантирующей выполнение достигнутой договоренности.

В ходе процедуры признания банкротства могут быть реализованы все три способа. В некоторых случаях вопрос закрывается после одного из этапов. Основное условие для этого — удовлетворение требований кредиторов.

Признание финансовой несостоятельности

Признание неплатежеспособности гражданина — завершающий этап оформления банкротства. Соответствующее решение суда подразумевает, что у кредиторов и государства больше нет притязаний к должнику. Прекращается преследование физического лица.

После признания банкротства для гражданина наступают соответствующие последствия — потеря части имущества, невозможность занимать руководящие посты, сложности с оформлением кредитов. Также следует учитывать несписываемые долги и оплату судебных расходов.

Сроки и стоимость

Процедура признания банкротства может занять внушительный период времени. Общее время оформления складывается из следующих сроков:

- после подачи заявления выносится определение суда для дальнейших действий, на это может уйти от 15 дней до 3 месяцев;

- реструктуризация долга занимает до 4 месяцев;

- реализация имущества должника требует до 6 месяцев.

Также следует учитывать и начальное время на подготовку всех необходимых документов. В среднем общий срок оформления банкротства может составлять около года.

Стоимость банкротства также не имеет однозначной цены. Общая сумма складывается из следующих значений:

- госпошлина за подачу заявления — 6 тыс. рублей, оплачивается сразу;

- вознаграждение финансовому управляющему — единовременно выплачивается 10 тыс., дополнительно передается 2% от удовлетворенных требований кредиторов или реализованного имущества;

- публикация информации о должнике в ЕФРСБ — примерно 400 рублей;

- оплата услуг привлекаемых для оформления компаний и юристов зависит от договоренности и региональных расценок.

В итоге минимальная стоимость банкротства составляет 30-40 тыс. рублей. На практике вся процедура может обойтись в 150-200 тыс. При этом следует учитывать, что если у должника недостаточно средств — оформление прекращается.

Последствия для должника

Основным следствием признания банкротства становится расчет с кредиторами и закрытие большинства долгов. В данном вопросе имеются и отрицательные последствия:

- снова подать заявление на банкротство физического лица можно только через 5 лет;

- повторную реструктуризацию долга можно провести через 8 лет;

- в течение 5 лет гражданин должен информировать финансовые учреждения о своем банкротстве;

- 3 года с момента признания банкротства гражданин не может занимать руководящие должности и участвовать в управлении организациями;

- если физическое лицо было предпринимателем, то запрет на руководящие посты продлевается до 5 лет, в течение данного периода он также не может вести предпринимательскую деятельность;

- испорченная кредитная история — банки неохотно выдают кредиты лицам, прошедшим процедуру банкротства независимо от истечения срока.

Несписываемые долги

Банкротство физического лица подразумевает закрытие текущих долгов. Если средств от реализации имущества не хватает, часть задолженности может быть и вовсе списана.

Однако некоторые финансовые обязательства не прекращаются и после признания физического лица неплатежеспособным. К таковым относят:

- уплату алиментов, если ребенок еще не достиг совершеннолетия;

- возмещение вреда имуществу, здоровью или жизни других граждан;

- просрочки по выплате заработной платы, если физическое лицо работало в качестве индивидуального предпринимателя;

- компенсации морального ущерба;

- долги, возникшие в ходе оформления банкротства.

В данном вопросе следует учитывать разницу между просрочкой по платежам и регулярными выплатами. К примеру, в ходе оформления банкротства имущество физического лица направляется на погашение задолженности по алиментам за три года.

Однако если ребенок не достиг совершеннолетия, то после признания неплатежеспособности гражданин продолжит выплачивать положенные отчисления. При отсутствии таковых начнет образовываться новая задолженность.

Также следует учитывать, что долги не списываются в случае мошенничества и признания банкротства фиктивным или намеренным.