Рефинансирование кредита — его переоформление с целью получения более выгодных условий. Процедура предусматривает схожий порядок действий с получением нового кредита. Перекредитование имеет определенные преимущества для заемщика, однако при расчетах следует учитывать и недостатки.

Понятие рефинансирования потребительского кредита

Рефинансирование кредита — это оформление нового займа с целью закрытия уже имеющегося. На такой шаг идут в случае, если новый кредит предлагается по более выгодным условиям и процентным ставкам.

Программы рефинансирования потребительских, ипотечных и иных кредитов предлагают большинство банков. При этом переоформить заем можно как в том же финансовом учреждении, так и в другом. Второй вариант нередко оформляется быстрее — банкам выгодно привлекать добросовестных плательщиков.

Общими условиями для рефинансирования выделяют следующие аспекты:

- сроки для потребительского кредита не превышают 5 лет, для ипотечного — 30;

- остаток кредита не должен быть ниже 150 тыс. рублей;

- финансовое учреждение может взимать дополнительные комиссии за переоформление;

- рефинансировать кредит можно спустя 6 месяцев после его оформления;

- по текущему займу не должно быть просрочек и задолженностей.

Какие необходимы документы?

Для рефинансирования кредита требуются те же документы, что и для оформления обычного займа:

- удостоверение личности заявителя;

- заявление на кредитование — документ составляется по месту обращения;

- справка о доходах и выписка из трудовой книжки — если заявитель получает зарплату на карту банка, данные документы обычно не требуются.

Дополнительно предоставляются сведения об имеющемся займе:

- договор кредитования;

- выписка об оставшейся сумме;

- платежные документы, подтверждающие добросовестное погашение ежемесячных платежей.

Если рефинансирование осуществляется в кредитном банке, где был оформлен первый заем — требуется лишь договор кредитования. Остальные документы могут потребоваться в случае разногласий и расхождения данных.

Как происходит рефинансирование потребительского кредита?

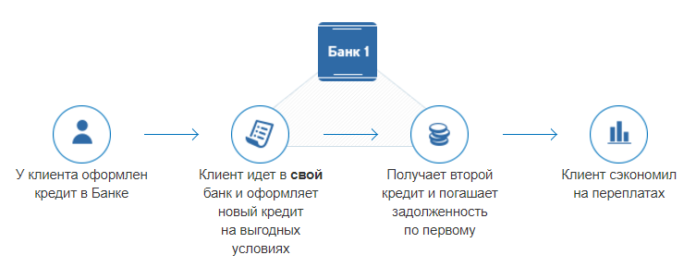

Рефинансирование кредита подразумевает простой алгоритм действий:

- заемщик получает заем на несколько лет;

- в течение года исправно вносит ежемесячные платежи, в некоторых случаях достаточно полугода;

- заемщик узнает о более выгодной процентной ставке и подает документы на рефинансирование;

- если заявка удовлетворяется — средства нового займа используются для погашения предыдущего;

- заемщик продолжает выплачивать ежемесячные платежи по новым условиям кредитования.

Подразумевается, что денег на руки заявитель не получает. Выдаваемые средства сразу направляются на закрытие прежнего займа. Основная цель рефинансирования — снижение процентной ставки и размера ежемесячного платежа.

Ключевой аспект переоформления — своевременное получение необходимой информации. Банки не заинтересованы снижать процентные ставки своим клиентам, поэтому инициировать перекредитование необходимо самому заемщику.

С учетом специфики переоформления рефинансировать выгодно долгосрочные займы. При расчете следует учитывать процентную ставку — существенная разница от рефинансирования наблюдается при выплатах в течение двух и более лет.

Также следует учитывать и условия первичного кредитования. Договор может предусматривать как полный запрет на досрочное погашение, так и существенные комиссии, которые способны снизить выгоду от рефинансирования.

Какие банки предлагают рефинансирование потребительского кредита?

Программы рефинансирования предусматриваются большинством банков для любых типов кредитов, включая потребительские займы, автокредиты и ипотеку. Однако в каждом случае будут свои условия, зависящие от финансового учреждения.

Отдельно выделяют нюанс с выбором банка для рефинансирования. Если заемщик обращается в то же кредитное учреждение, в котором оформлен первичный займ — может последовать отказ.

Оптимальным способом оформить выгодные условия выделяют получение согласия других банков. Для этого заемщик подает документы на рефинансирование в несколько кредитных учреждений. Получение предварительного согласия позволит переоформить кредит в своем банке — кредитору невыгодно терять добросовестных плательщиков.

Сбербанк

В Сбербанке рефинансировать кредит можно на следующих условиях:

- процентная ставка составляет от 12,9%;

- сумма кредитования — до 3 млн рублей;

- срок — до 5 лет;

- рефинансировать одновременно можно до 5 кредитов.

Если первичный займ выдан в Сбербанке, то рефинансирование можно оформить только для потребительских и автокредитов. От других банков можно также переоформить ипотеку и кредитные карты.

ВТБ

ВТБ предлагает следующие условия рефинансирования:

- процентная ставка составляет от 11%;

- получить можно до 5 млн рублей;

- срок кредитования — до 7 лет для зарплатных клиентов банка;

- допускается объединение до 6 кредитов одновременно.

Также ВТБ предоставляет бесплатное перечисление средств для погашения кредитов в других банках. Это позволяет на выгодных условиях закрыть займы в других финансовых учреждениях.

Газпромбанк

Условия рефинансирования в Газпромбанке:

- процентная ставка — от 10,8%;

- сумма займа — до 3 млн рублей;

- срок кредитования — до 7 лет.

Подчеркивается, что условия могут быть изменены, если переоформляются кредиты из других банков. На индивидуальных условиях сумма также может быть увеличена.

Альфа-Банк

Стандартные условия перекредитования в Альфа-Банке:

- процентная ставка составляет от 11,99%;

- получить можно до 1,5 млн рублей на срок до 5 лет;

- объединить можно до 5 кредитов, включая кредитные карты;

- ставка не зависит от страхования.

Условия распространяются на все виды кредитов, включая займы в других банках. Однако на индивидуальном уровне могут предусматриваться иные ставки в зависимости от первичного кредитования.

Россельхозбанк

Россельхозбанк предлагает следующие условия рефинансирования потребительских кредитов:

- процентная ставка — от 10%;

- сумма кредита — до 3 млн;

- срок кредитования — до 7 лет;

- объединить можно до трех кредитов независимо от их назначения;

- отсутствуют комиссии на переводы и досрочное погашение.

Плюсы и минусы рефинансирования

Возможности и условия рефинансирования потребительских кредитов предлагают заемщикам следующие преимущества:

- снижение ежемесячных платежей — оставшаяся сумма может быть распределена на больший период, что позволяет снизить размер отчислений;

- объединение кредитов — рефинансирование позволяет закрыть несколько небольших займов одним, что облегчает внесение платежей;

- снижение процентной ставки — нередко спустя пару лет после первичного кредитования банк предлагает более выгодные условия и программы;

- снятие обременения с залога — такой шаг позволяет закрыть потребительским займом автокредит или ипотеку, что даст возможность распоряжаться соответствующим имуществом без согласия и участия банка.

Недостатками рефинансирования кредитов выделяют следующие аспекты:

- дополнительные расходы — при расчете выгоды перекредитования следует учитывать комиссионные, а также затраты на оформление необходимых бумаг;

- перекредитование в том же кредитном банке — в силу отсутствия выгоды для финансового учреждения заемщику придется постараться, чтобы получить более выгодные условия;

- перевод кредита в другой банк — такой шаг не всегда удобен, особенно если заработная плата начисляется у текущего кредитора.

С учетом преимуществ и недостатков не следует оформлять перекредитование лишь на основании сниженной процентной ставке. Следует обратить внимание на остаток суммы, а также сроки и дополнительные комиссии.

Подавать документы на рефинансирование следует только после тщательного расчета и изучения условий.