Акт сверки взаиморасчетов по пеням, штрафам, налогам и сборам между налогоплательщиком и налоговой инспекцией, форма по КНД 1160070 (утверждена Приказом ФНС РФ № ММ-3-25/494 от 20.08.2007 года) состоит из:

- Титульного листа

- Раздела 2 по списку заданных налогов

Для чего и зачем анализ взаиморасчетов нужен?

- Проверка отсутствия задолженности при снятии с учета.

- Инвентаризация при составлении бухгалтерской отчетности за год, ежемесячное сравнение начисленных и уплаченных налогов.

- Для того, что бы понять порядок расчетов, и во избежание переплат, штрафов, недоимок, и процентов за использование средств.

- Контролирование расчетов с бюджетом.

Некоторые ошибочно полагают, что взаиморасчеты, которые утвердила другая сторона могут быть использованы в суде, если это будет необходимо. Однако, сам по себе он не является доказательством долга без первичных документов. Этот документ информационный.

Акт сверки взаиморасчетов, как заполнить- правила

Каких то определенных требований по заполнению акта сверки взаимных расчетов с контрагентами закон не предусматривает, но все же есть несколько основных моментов, как правильно это сделать.

- В документе должно быть его название, дата и наименования сторон;

- Указываются инициалы должностных лиц, которые подписывают его;

- Данные строго распределяются по договорам;

- Данный документ заполняют в двух экземплярах.

Также желательно соблюдать основные требования, применимые ко всем первичным документам.

Кто подписывает анализ взаиморасчетов?

Хотя совместная сверка взаиморасчетов, составляется в бухгалтерии, это не означает, что подпись руководителя не требуется. Так что в первую очередь после составления документ нужно подписать управляющим, далее отправить 2 экземпляра по почте партнеру, с которым делаете сверка.

Если у компании есть иностранные партнеры, и составление акта сверки взаиморасчетов производится на каком – то другом, например, английском языке, то он должен иметь построчный перевод на русский, т. к. согласно регламенту Российского законодательства, бумаги, которые используют в учете, нужно составлять на государственном языке.

Бывает так, что вторая сторона не спешит с утверждением сравнения задолженности. К сожалению, нигде не сказано, в течение какого срока необходимо его вернуть. Так что, если не прописать это условие в договоре, повторные документы можно высылать снова и снова без ответа.

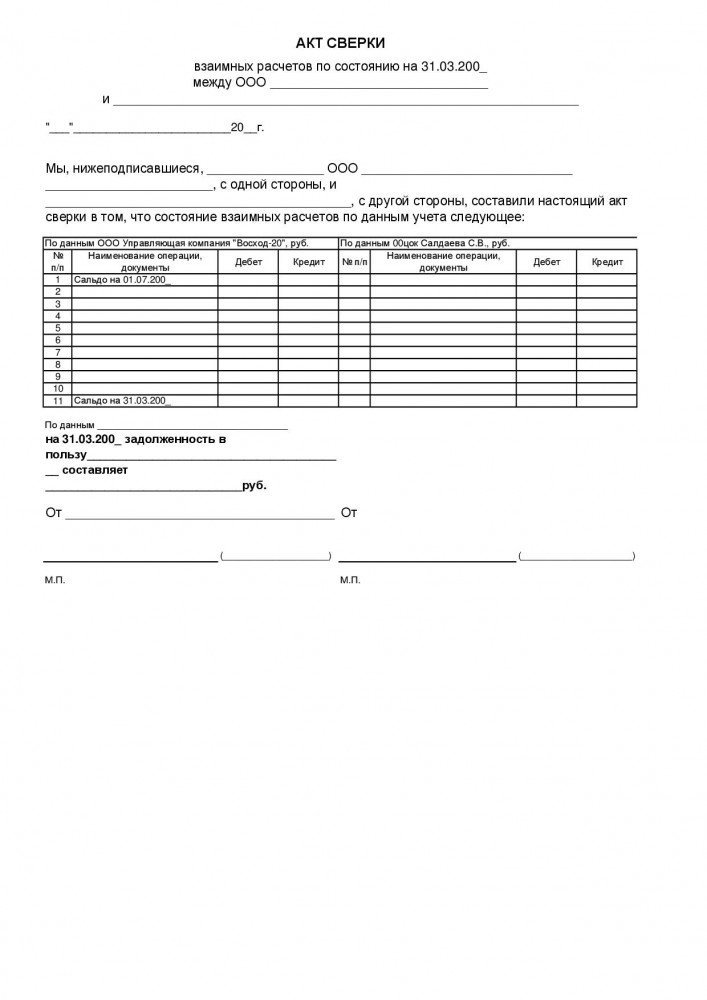

Акт сверки взаимных расчетов — образец и бланк

Настоящими законами не предусмотрено конкретного формата этого совместного документа, поэтому организация может самостоятельно разработать форму взаиморасчетов, с которой она будет работать.

Образец можно скачать бесплатно здесь:

Письмо о возврате денежных средств по акту сверки

Если по результатам сравнения бухгалтер выявил переплату контрагенту, и хочет вернуть, данную сумму, то будет нужно составить письмо об оплате долга. Оно должно быть оформлено на фирменном бланке предприятия, с указанием исходящего номера, даты, банковских реквизитов (куда перечислять средства), а так же подписано руководителем и главным бухгалтером, с оттиском печати. В письме можно пояснить, что по результатам сравнения расчетов от такого то числа за Вами числится задолженность в такой – то сумме. После получения должного документа, контрагент, как правило, гасит задолженность.

Акт сверки взаиморасчетов с разногласиями

Зачастую, после запроса анализа взаиморасчетов имеют место разногласия. В таком случае их нужно пересмотреть и переоформить.

Акт сверки с налоговой инспекцией

Как заказать? Каждая компания имеет право подать в заявление на акт сверки с налоговой. Получив такое заявление, налоговый орган должен сформировать сверку на основании своих данных, и предоставить ее организации лично, или передать электронным документом, по телекоммуникационным каналам связи онлайн через Интернет, на следующий день после составления.

Акт сверки расчетов по налогам сборам пеням и штрафам

Если цифры в ФНС России сходятся с данными налогоплательщика, то нужно просто подписать его, поставить печать (если она имеется), и отправить обратно.

При наличии расхождений – задолженность в пользу компании, или недоимки, напротив соответствующей графы нужно поставить свои суммы, и подписать, но только с пометкой «с разногласиями». В этом случае есть два варианта:

- налоговый агент будет приглашен в налоговую службу для проведения совместного сравнения расчетов. С собой необходимо будет взять пакет подтверждающих проводки документов (платежки, декларации, справки);

- самостоятельно разобраться, внести корректировки, и направить новые данные плательщику налогов.

В том случае, когда в результате сравнения расчетов посредством необходимого акта выявлена переплата, в инспекцию можно, как и другим организациям, направить письмо о возврате денежных средств и о погашении задолженности (денег).

Бланк акта сверки с ФНС и методические указания по его заполнению можно скачать здесь:

Между организациями, как выглядит образец акта сверки?

В акте отражается состояние дебета и кредита за период, по поставщику и покупателю. Если возникли расхождения с контрагентом, необходимо заполнить свою сторону, обязательно указав конечное сальдо на день подписания. Так же можно послать приложение — протокол разногласий, или сопроводительное письмо, с пояснениями, почему расчеты должны выглядеть иначе.

Акт сверки с ФСС, как запросить образец?

Каждая компания по личной инициативе имеет право запросить анализ взаиморасчетов с ФСС РФ. Для этого нужно написать заявление о ее предоставлении в свободной форме (образец в там случае не требуется). После того, как получено заявление, у фонда возникает обязанность сделать и выдать документ (форма 21-ФСС). В нем будут указываться: задолженность, переплата, пени, штрафы, и суммы, перечисленные компанией, но не зачисленные на счета Фонда, а так же невыясненные платежи.