Юридические лица и индивидуальные предприниматели в соответствии с законодательством должны направлять отчетность о нанятых сотрудниках в Пенсионный фонд. С 2019 года в данный порядок внесены определенные изменения. Были введены дополнительные формы отчетов для перехода на электронные трудовые книжки.

Изменения в порядке сдачи отчётности в ПФР в 2019 году

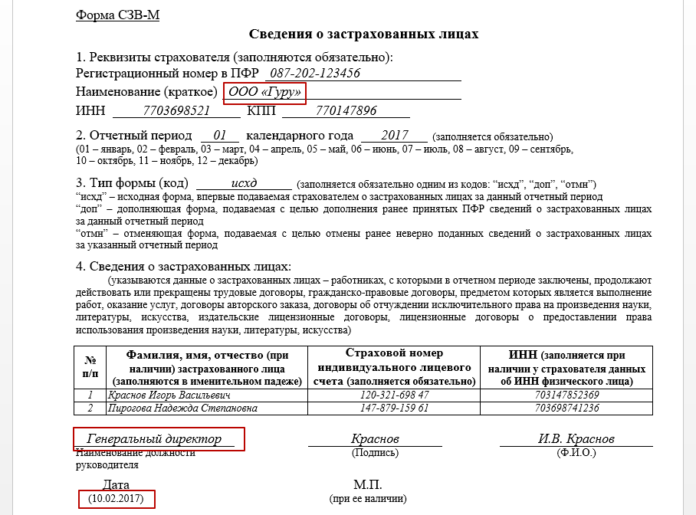

Во втором квартале 2018 года в отчетность для ПФР была введена новая форма СЗВ-М. Ее заполнение стало обязательным и в 2019 году. Подавать данный документ в ПФР необходимо каждый месяц до 15 числа.

Новый отчет направлен на упрощение предоставления сведений о нанятых сотрудниках. От его подачи освобождаются индивидуальные предприниматели, не привлекающие наемных работников.

Также с 2019 года работодателям необходимо подавать отчетность по сведениям о трудовой деятельности. В данной бумаге учитываются должностные обязанности, перевод на новые места, увольнения. Необходимость данной формы обусловлена переходом на электронные трудовые книжки.

Какие отчёты необходимо предоставить в ПФР?

В 2019 году юридические лица и индивидуальные предприниматели должны направить в ПФР следующие отчеты:

- СЗВ-М — заполняются сведения о застрахованных лицах;

- СЗВ-СТАЖ — учитывается информация о трудовом стаже работников;

- Сведения о трудовой деятельности — отображаются данные из трудовой книжки;

- ДСВ-3 — информация о дополнительных страховых взносах.

В процессе заполнения и подачи документов необходимо учитывать порядок оформления и сроки. Нередко именно ошибки заполнения становятся причиной штрафов.

СЗВ-М

Форма СЗВ-М введена в 2018 году и нацелена на информирование Пенсионного фонда об официально трудоустроенных работниках. Информацию следует предоставлять и о лицах, находящихся в отпуске или декрете.

Нередко бухгалтеры предоставляют неполные данные о сотрудниках, что не позволяет оценить их реальное количество. В отчете должны содержаться сведения о всех привлеченных работниках, в ином случае последуют штрафы за неточные сведения.

В расчет берутся не только сотрудники, работающие по трудовому договору, но и иные лица. Оказание услуг, авторский заказ, издательский или лицензионный договор — все это необходимо учитывать при заполнении. Все сведения о работниках отражаются независимо от выполнения ими условий соглашения.

Заполнять СЗВ-М не требуется при следующих случаях:

- учредитель компании — единственный ее сотрудник;

- индивидуальный предприниматель работает без привлечения наемного персонала;

- организация прекратила или приостановила свою деятельность, наемных работников не имеется.

Организации, штат которых насчитывает более 25 человек, могут подавать электронные отчеты. Однако вне зависимости от формы следует уделить внимание точности отображения данных. За каждую неточность штраф составляет 500 рублей.

Сведения о трудовой деятельности

Сведения о трудовой деятельности — новый тип отчета, введенный в 2019 году. Информация должна отражать следующие аспекты:

- устройство на работу;

- перевод на новую должность;

- увольнение и основания для прекращения трудового договора.

При заполнении отчета уделяют внимание следующим полям:

- полное наименование работодателя, по необходимости указываются сведения о переименовании и реквизиты соответствующих документов;

- регистрационный номер;

- сведения о приеме сотрудника на работу или переводе в другое подразделение;

- профессия работника, должность или специальность, профессиональная квалификация;

- сведения о переводе работника на новую должность;

- информация об увольнении и точные данные о соответствующих основаниях;

- реквизиты приказа о трудоустройстве сотрудника.

Форма отчета окончательно еще не утверждена. До ее введения за образцом заполнения обращаются в территориальные органы ПФР.

ДСВ-3

Форма ДСВ-3 предусматривает отчетность по дополнительным страховым взносам. Заполняется в том случае, если работник написал соответствующее заявление и передоверил оплату таких начислений работодателю.

Информация в ДСВ-3 должна в точности отражать размер внесенных платежей. Такие взносы позволяют работнику рассчитывать на более высокий уровень пенсии. Для этого сведения по реальным размерам отчислений подаются ежеквартально.

Если в компании больше 25 сотрудников — отчет может составляться в электронной форме.

СЗВ-СТАЖ

СЗВ-СТАЖ был введен в 2018 году и сменил форму РСВ-1. Документ содержит сведения о периоде работы каждого сотрудника. Заполняется раз в год организациями, индивидуальными предпринимателями, а также частными детективами, адвокатами и нотариусами.

Отчетность подается независимо от того, работало ли предприятие или нет. Обо всех занятых сотрудниках должна присутствовать информация, указывающая на их трудовой стаж. При реорганизации или ликвидации предприятия отчет подается досрочно.

Сроки сдачи отчётности в ПФР

В 2019 году определены следующие сроки для подачи отчетности в ПФР:

- сроки сдачи отчета СЗВ-М — до 15 числа, следующего за отчетным периодом месяца, если число выпадает на выходной, последним сроком подачи считается первый после выходных рабочий день;

- сведения о трудовой деятельности также подаются до 15 числа по тем же принципам, что и СЗВ-М;

- ДСВ-3 подается раз в квартал, четыре раза в год до 20 числа следующего за отчетным периодом месяца;

- СЗВ-СТАЖ оформляется до 1 марта, следующего за отчетным периодом года.

Последний документ оформляется раз в год. Такая отчетность в ПФР за 2018 год должна быть подана до 1 марта 2019. Соответственно за 2019 год отчет подается до 1 марта 2020.

Штраф за нарушение сроков отчётности

Штраф за нарушение сроков отчетности составляет 500 рублей за каждого работника. Соответственно, если в компании 12 сотрудников, по которым несвоевременно сдана отчетность, сумма выплаты составит 6 тыс. рублей.

Уведомление о штрафе направляется работодателю Пенсионным фондом. На оплату взыскания дается 10 дней, однако в некоторых случаях указывается иной срок. Если оплата не будет внесена, необходимую сумму списывают по инкассо со счета компании или индивидуального предпринимателя.

Штраф в 500 рублей также предусмотрен и за предоставление неверных сведений. Указанная сумма уплачивается за каждую неточность или ошибку. Неверное заполнение отчетов может обернуться существенными финансовыми затратами.